Bank of America(BAC)は2009年の底値にどんどん接近。数ヶ月前に6ドルを割ったときも、この低水準のまま推移することになるとかなりマズイと思ってたのに、6ドルどころか、いまや5ドルも割ってしまった。

本日3時45分頃に拾ったBACのチャート。かなり痛々しい。

欧州向けのエクスポージャが相対的に大きいという理由から、欧州リスクの懸念が強まるたびに大きくネガティブに反応して売られるモルガン・スタンレー(MS)は、本日もやられている。

こちらはMSの3時45分頃のチャート。

現在、米の大手金融機関の株価はどれもブックを大きく割っている。P/Bレシオをざっとみてみると・・・

- JPM = 0.66

- GS=0.63

- MS=0.47

- C=0.43

- BAC=0.23

・・・悲惨な数値であるな・・・orz

ここだけみれば、「バリュエーション的には割安・・・」とつい漏らしたくなる人もいるだろうが、なにせ誰もが2007年の暮れ(リーマンショックの前年の暮れ)に、大手金融株がどいつもこいつも同様にブック割れしていたことを嫌でも覚えてるので、いま、この局面で「割安」の「わ」の字も口にしたくない、というのが本音だろう。

当ブログで数度にわたりシツコク書いてることではあるが、問題をある狭いローカル市場に閉じ込めておくことができるのであればまだマシだったのであろうが、特に90年代後半からは、デリバティブスの台頭もあり、世界の金融市場は文字通りボーダーレスになり、まるで蜘蛛の巣のように絡みあって互いが互いにエクスポーズされる、そういう状態になってしまった。

【エクスポージャの蜘蛛の巣】が絡まれば絡まるほど、ある一箇所で起こった問題が産むリスクは、そのネットワークを経由して、時には増幅されて、問題発生のローカル市場を飛び越えて伝播してゆく。

伝播(Contagion)については1年半も前に『ギリシャの悲劇-Contagion』という記事を書いた。今、去年の5月に自分が書いた記事を読み直してみると、欧州をとりまく状況は、実際何も進展していないという事実にあらためて驚く。

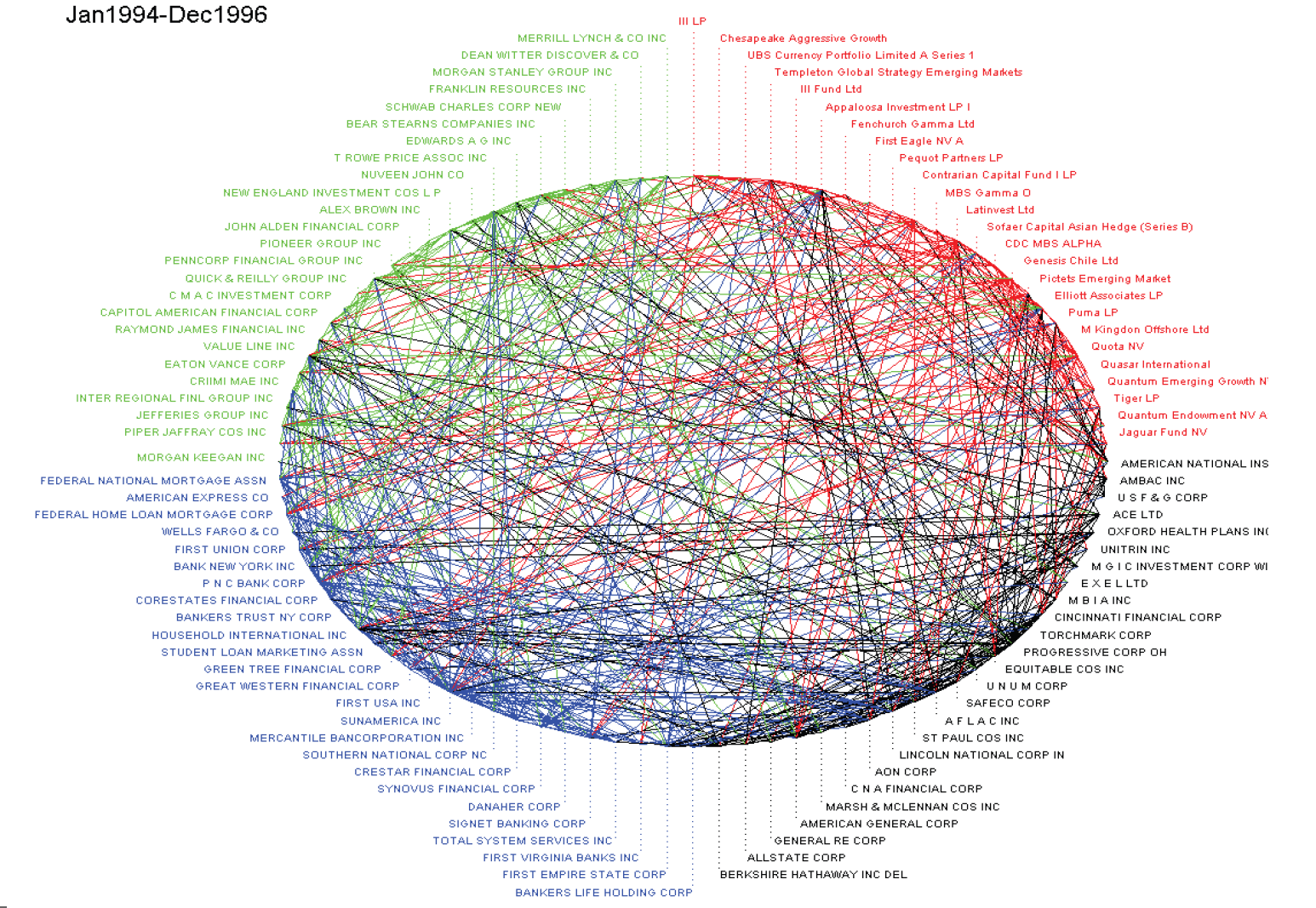

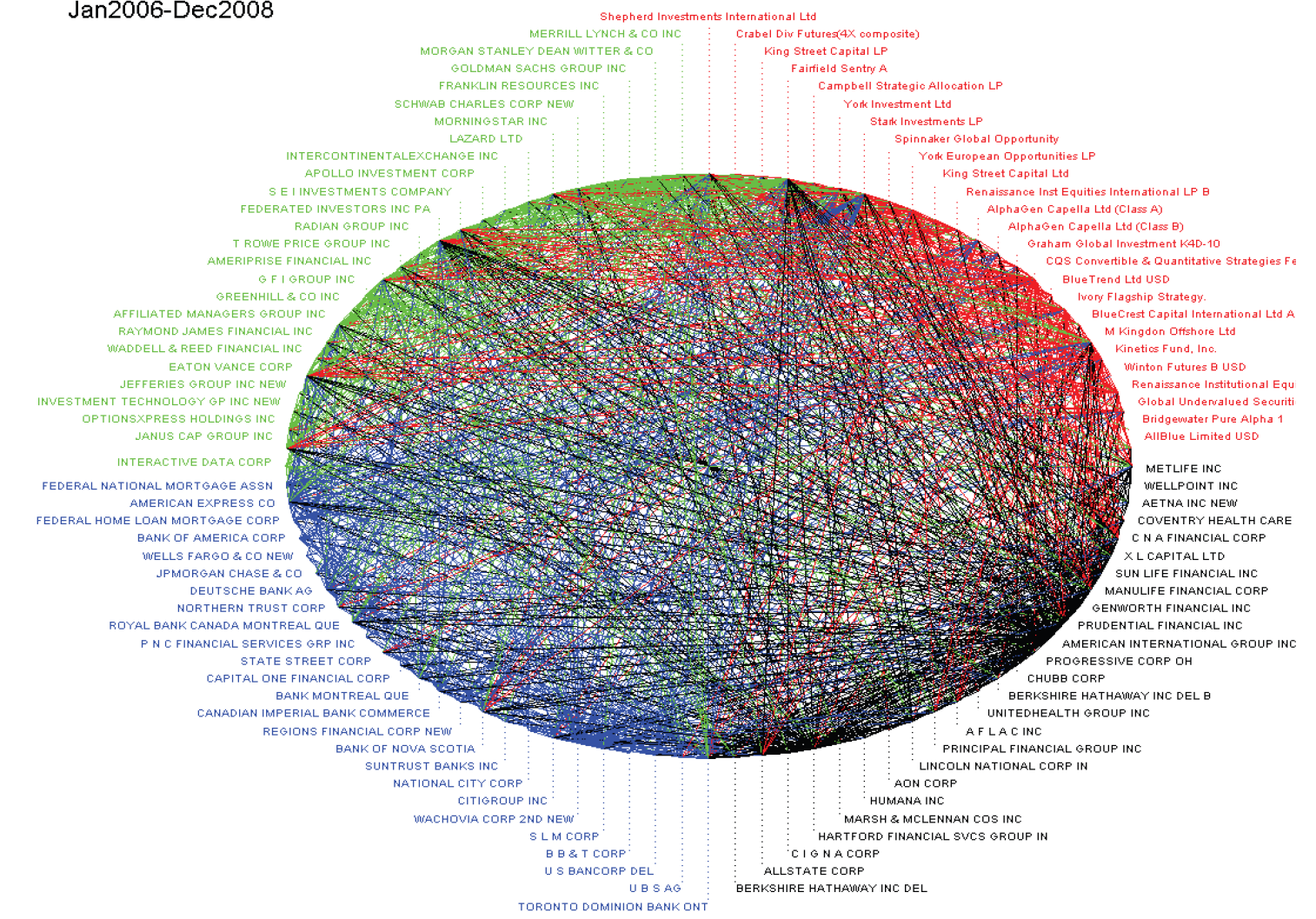

ブロガーのBarry Ritholtz が彼のブログで『 Econometric Measures of Connectedness and Systemic Risk in the Finance and Insurance Sectors 』という学術論文を紹介しており、そこに、「金融セクター同士のエクスポージャ蜘蛛の巣」の図があった。

システミックリスクをビジュアルに感じられて興味深いので、ここにも貼っつけておきたい。

1994年1月~1996年12月

2006年1月~2008年12月

拡大して線のいちいちを精査してどうなるわけでもない図だが、絡まり合い方(Interconnectedness)を見ただけで、世界の金融機関同士がわずか10年かそこらで、どれだけ相互エクスポージャの度合いを強めていったかがわかる。

グローバルに金融セクターへの悲観論が消えることなく弱含み続ける最大の背景は、この図から示唆されるシステミックリスクの深刻さなのだ。

2 comments:

こちらはユーロ圏救済策のビジュアル化

http://www.calculatedriskblog.com/2009/02/tarp-visualized.html

Anonymousさん、記事リンク、ありがとうございました。笑ってしまいました。

Post a Comment